特定口座

特定口座とは

確定申告の手続き負担を軽減

「特定口座」は公募株式投資信託および公社債・公募公社債投資信託について、当行がお客さまに代わってその譲渡損益や利子・分配金を計算し、確定申告の手続き負担を軽減する仕組みです。

特定口座のお申込

当行の証券口座開設時に、特定口座の利用可否をご選択いただけます。

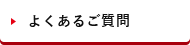

「特定口座」と「一般口座」の特徴

お客様が投資信託や公社債を売却されると、「一般口座」では確定申告が必要になりますが、「特定口座」をご利用されると確定申告が不要もしくは簡単になります。

ポイント

- ポイント1

-

確定申告が簡単

当行が投資信託や公社債の譲渡損益等を計算した「年間取引報告書」を作成し、お客さまに年1回(翌年1月末頃)お届けの住所に郵送いたします。

お客様は確定申告が簡単になります。

- ポイント2

-

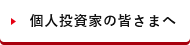

「源泉徴収あり」を選ぶと申告不要

「源泉徴収あり」をお選びいただくと、当行が税金を源泉徴収いたします。

投資信託の収益分配金や公社債の利子を「源泉徴収あり」の特定口座に受け入れると、その口座内で譲渡損失があった際は、確定申告することなく損益通算が自動的に行われます。

原則として、お客さま自身の納税手続きは不要です。

国内公募投資信託・公社債に関する税制のポイント

- 投資信託、公社債の分配金・利子、譲渡益の税率は、20.315%(所得税及び復興特別所得税15.315%、地方税5%)です。

- 2013年1月1日より2037年12月31日までの間(25年間)に課税される所得税に対して、復興特別所得税(2.1%)が付加されています。

- 投資信託、公社債の譲渡損益や償還損益と、他の投資信託、公社債や株式の譲渡損益との損益通算が可能です。投資信託の普通分配金、公社債の利子は「源泉徴収あり」の特定口座内での譲渡損との損益通算が可能です。

- 一般口座や他の金融機関の特定口座との間で損益通算をする場合は、確定申告が必要です。

- 投資信託、公社債の譲渡損や償還損は、翌年以降3年間の繰越控除が可能です。

確定申告を行うと、投資信託、公社債の譲渡損および償還損は、翌年以降3年間にわたり、投資信託、公社債や株式の譲渡益から控除することが可能です。

- 損失の繰越控除を行う場合は、当該年分連続して確定申告が必要です。

「特定口座」を利用になる際のご留意点

- 特定口座の開設は、お客様お一人につき1金融機関1口座となります。

- 特定口座の開設は、個人のお客様でかつ国内に居住されている方のみとなります(法人の方は開設できません)。

- 特定口座での譲渡計算や税額計算等の基準日は受渡日となります(お申込日ではありません)。対象となるお取引は年初第1営業日から年末の最終営業日が受渡日となるお取引となります。

- 特定口座開設(ご利用開始)日以前に行われた公募投資信託・公社債の換金・償還については、特定口座としての損益計算等の対象とはなりません。

- 特定口座のお申込み日より前、および口座廃止日以降のお取引は、「年間取引報告書]には記載されません。

- 当行が取扱う「特定口座」は、公募投資信託と国債だけを対象としており、株式等をお預りすることはできません。

- 法令の定めにより「年間取引報告書」が税務署に提出されます。

- 確定申告をすることにより、各種所得控除や国民健康保険料等に影響を与える場合があります。詳しくは、税務署・お住まいの市区町村までお問合せください。また、具体的な税額計算等は、税理士等の専門家にご相談ください。

- 上記の内容は2016年4月1日現在で明らかになっている法令や情報等に基づいて当行が作成したものです。法令の改正等があった場合は、内容が変更になる場合があります。